-

- 公司:

- 苏州乐元银行承兑贴现有限公司

-

- 联系:

- 刘经理

-

- 手机:

-

18862161696

-

- 地址:

- 苏州市城北西路1558号

- 苏州承兑汇票贴现 162

- 苏州银行承兑汇票 326

- 苏州商业承兑汇票贴现 219

- 苏州乐元专业承兑汇票 115

- 苏州电子银行承兑汇票贴 330

- 苏州财务公司汇票贴现 238

- 电子承兑汇票多久到账3188阅读 2024-05-23 14:16:41

- 电子承兑汇票背书转让流程介绍2944阅读 2024-05-23 14:15:36

- 电子承兑汇票的办理指南如下2937阅读 2024-05-23 14:14:40

- 电子承兑汇票怎么办理流程2940阅读 2024-05-23 14:13:40

- 电子承兑如何接收3005阅读 2024-05-23 14:12:33

苏州承兑汇票办理贴现费率市场化是利或弊?

2023-03-06 01:29:52 1458次浏览

根据银监会和发改委印发的《商业银行服务价格管理办法》,银行承兑汇票承兑手续费自2014年8月1日起改为“市场调节价”(但真正收费还得到3个月公示期后),改变了延续16年的0.05%的定价标准,对商业银行和票据市场的发展都是一个重大利好。

放开承兑收费标准后,对商业银行而言,可以根据存款及存贷比情况来确定对企业的授信是发放贷款还是签发承兑,并根据出票人的资信度进行个性化费率定价,不再纠结过去收取的承兑汇票风险敞口管理费是否合规。下一步承兑业务在企业综合融资成本不增加的情况下,实际操作中可能分化出两类需求,一是以增加存款为导向的承兑业务,银行将会提高企业保证金的比例,尤其是在目前存款增长乏力的背景下,承兑业务无异是主动负债的重要路径,二是以增加中间业务收入为导向的承兑业务,这部分可能对基层银行更具吸收力,在商业银行的考核中,中间业务收入指标是举足轻重的,目前各家银行承兑手续费标准在2-5%之间,可能会出现将部分贷款转化成票据的冲动。按6月末全国承兑余额10.2万亿、敞口约6万亿计算,可以给银行带来1200-3000亿的中间业务收入。

票据承兑有了增加存款和中收这两大功能,承兑发行市场将会迎来一个繁荣期。对融资性票据而言,不是减少可能会大幅增加,主要原因有两个,一是在民间票据市场高度发达的背景下,融资性票据贴现易于反掌,甚至比那些大大小小、期限长短不一的贸易性票据更受欢迎,所以只要签出不愁出路;二是目前承兑的主力军是股份制商业银行,各家银行承兑余额都较高,多的接近8000亿,少的也接近3000亿,其中8家上市股份制银行承兑保证金占比也达到了自营存款的14%,对存款稳定和增长具有重要支撑作用,只要风险资产符合监管要求,相信股份制银行承兑业务未来仍将稳中有增。但工农中建交5家国有银行承兑余额均在4000亿左右,在各家银行的总资产中占比很小,与股份制银行相比,还有巨大的发展空间。一旦国有银行认识到票据承兑的优势而积极参与承兑市场,将一小部分贷款转化成承兑业务,对市场总量的增加将是一个不可小视的数字。6月底全国金融机构人民币贷款余额为77.6万亿,是票据承兑余额的近8倍,同时每年新增贷款近10万亿,都是承兑业务增长源泉。

对绝大多数企业来说,只能被动接受银行安排的票据融资方案,他们主要关注的是融资成本。因此,对企业承兑手续费收费标准需要统盘考虑,认真测算。简而易行的办法,就是先锁定授信企业敞口部分的综合融资成本(不同的企业可能有较大差异),再结合保证金存款利息收入和全部票据贴现利息支出,测算出企业手续费支出,即企业手续费支出=综合融资成本+保证金存款利息收入—票据贴现利息支出。然后再换算成敞口部分或全部承兑票据的费率。从这个角度来看,企业只要不增加融资成本,都会积极配合银行完成整个融资活动,不会影响票据承兑的签发。

-

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。提示承兑特点和注意事项如下: 1、提示承兑是汇24-05-31 12:54:01

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。提示承兑特点和注意事项如下: 1、提示承兑是汇24-05-31 12:54:01 -

(1)风险低。虽然贴现业务是银行事先付出资金,购买汇票,但由于汇票是由其他商业银行承兑过的,所以相对于贷款业务来讲,银行承兑汇票贴现业务的风险要低得多,只要贴现银行在票据的真实性及承兑行的资质上把住关。到期收回资金是不成问题的。(2)流动性22-03-04 23:51:01

(1)风险低。虽然贴现业务是银行事先付出资金,购买汇票,但由于汇票是由其他商业银行承兑过的,所以相对于贷款业务来讲,银行承兑汇票贴现业务的风险要低得多,只要贴现银行在票据的真实性及承兑行的资质上把住关。到期收回资金是不成问题的。(2)流动性22-03-04 23:51:01 -

商业承兑汇票的包买 一、银行根据包买申请人(持票人)的申请,无追索权的买入其持有的、符合银行规定条件的企业承兑的远期商业承兑汇票的行为,就是商业承兑汇票包买。 二、适合商业承兑汇票包买的企业类型 主要为财务制度较为严格、大型的外商投资22-03-04 17:36:01

商业承兑汇票的包买 一、银行根据包买申请人(持票人)的申请,无追索权的买入其持有的、符合银行规定条件的企业承兑的远期商业承兑汇票的行为,就是商业承兑汇票包买。 二、适合商业承兑汇票包买的企业类型 主要为财务制度较为严格、大型的外商投资22-03-04 17:36:01 -

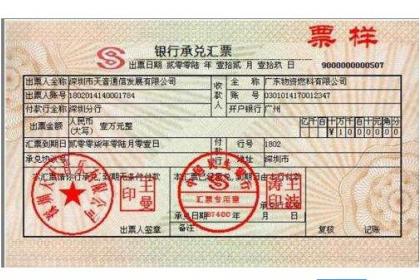

银行承兑是银行对承兑申请人作出的保证在汇票到期日向持票人支付票款的承诺。由银行承诺的商业汇票即为银行承兑汇票。承兑办法是:承兑申请人持票和购销合同向其开户银行提出申请,银行在审查后,如同意,即与申请人签订承兑契约,并在汇票上签章。银行承兑汇21-07-27 09:03:01

银行承兑是银行对承兑申请人作出的保证在汇票到期日向持票人支付票款的承诺。由银行承诺的商业汇票即为银行承兑汇票。承兑办法是:承兑申请人持票和购销合同向其开户银行提出申请,银行在审查后,如同意,即与申请人签订承兑契约,并在汇票上签章。银行承兑汇21-07-27 09:03:01 -

我们都知道,商票需要到期兑付的。为什么要贴现?因为你急需用钱或者不想等票据到期兑现,这时候你就要请票贩子,也就是商票中介来贴现了。商票中介会告诉你,你需要扣除商票金额的10%,也就是贴现费(影响贴现费的因素很多,商票和银票贴现费差别很大)。24-06-01 05:30:01

我们都知道,商票需要到期兑付的。为什么要贴现?因为你急需用钱或者不想等票据到期兑现,这时候你就要请票贩子,也就是商票中介来贴现了。商票中介会告诉你,你需要扣除商票金额的10%,也就是贴现费(影响贴现费的因素很多,商票和银票贴现费差别很大)。24-06-01 05:30:01 -

汇票到期,由贴现银行通过付款单位开户银行向付款单位办理清算,收回票款。[1] 到期,有以下几种情况① 如果付款单位有款足额支付票款,收款单位应于贴现银行收到票款后将应收票据在备查簿中注销。② 当付款单位存款不足无力支付 到期商业承兑汇票时,22-03-04 19:18:01

汇票到期,由贴现银行通过付款单位开户银行向付款单位办理清算,收回票款。[1] 到期,有以下几种情况① 如果付款单位有款足额支付票款,收款单位应于贴现银行收到票款后将应收票据在备查簿中注销。② 当付款单位存款不足无力支付 到期商业承兑汇票时,22-03-04 19:18:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-05-31 12:03:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-05-31 12:03:01 -

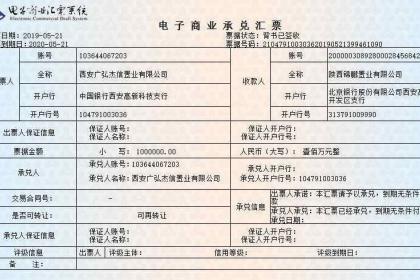

电子银行承兑汇票通过采用电子签名和可靠的认证机制,能够保证其性、完整性和性,降低了票据被克隆、变造、伪造以及丢失、损毁等各种风险;电子银行承兑汇票的出票、保证、承兑、交付、背书、质押、贴现、转贴现、再贴现等一切票据行为均在电子商业汇票系统上21-07-27 13:27:01

电子银行承兑汇票通过采用电子签名和可靠的认证机制,能够保证其性、完整性和性,降低了票据被克隆、变造、伪造以及丢失、损毁等各种风险;电子银行承兑汇票的出票、保证、承兑、交付、背书、质押、贴现、转贴现、再贴现等一切票据行为均在电子商业汇票系统上21-07-27 13:27:01 -

银行承兑汇票贴现是指银行承兑汇票的贴现申请人由于资金需要,将未到期的银行承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现业务要以真实的商品交易为基础,它把信贷资金的投放、收回与商品的货款回收22-03-04 17:30:01

银行承兑汇票贴现是指银行承兑汇票的贴现申请人由于资金需要,将未到期的银行承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现业务要以真实的商品交易为基础,它把信贷资金的投放、收回与商品的货款回收22-03-04 17:30:01 -

承兑银行按票面金额的一定比例向申请人收取手续费。中国承兑手续费比率为0.5~1%之间,每笔不足5元的按5元计收。汇票一经承兑,申请人即应于汇票到期前将票款足额交存其开户行。银行俟到期日凭票将款项划给收款人或贴现银行。银行承兑汇票票面必须记载21-07-27 10:27:01

承兑银行按票面金额的一定比例向申请人收取手续费。中国承兑手续费比率为0.5~1%之间,每笔不足5元的按5元计收。汇票一经承兑,申请人即应于汇票到期前将票款足额交存其开户行。银行俟到期日凭票将款项划给收款人或贴现银行。银行承兑汇票票面必须记载21-07-27 10:27:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 07:39:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 07:39:01 -

银行承兑汇票是有价凭证、无因凭证,可以基于给付对价原则进行背书转让,从而实现银行承兑汇票支付功能、结算功能。例如,甲公司持有一张200万未到期银行承兑汇票,因甲公司向乙公司购买了价值200万的商品,如双方同意以银行承兑汇票方式结算,那么甲公21-07-27 10:21:01

银行承兑汇票是有价凭证、无因凭证,可以基于给付对价原则进行背书转让,从而实现银行承兑汇票支付功能、结算功能。例如,甲公司持有一张200万未到期银行承兑汇票,因甲公司向乙公司购买了价值200万的商品,如双方同意以银行承兑汇票方式结算,那么甲公21-07-27 10:21:01 -

重要属性1.贴现金额:实付贴现金额按票面金额扣除贴现日至汇票到期前一日的利息计算。2.期限:商业承兑汇票贴现期限自贴现之日起至汇票到期日止,长期限不超过12个月。3.利率:贴现利率采取在再贴现利率基础上加百分点的方式生成,加点幅度由中国人民21-07-27 10:42:01

重要属性1.贴现金额:实付贴现金额按票面金额扣除贴现日至汇票到期前一日的利息计算。2.期限:商业承兑汇票贴现期限自贴现之日起至汇票到期日止,长期限不超过12个月。3.利率:贴现利率采取在再贴现利率基础上加百分点的方式生成,加点幅度由中国人民21-07-27 10:42:01 -

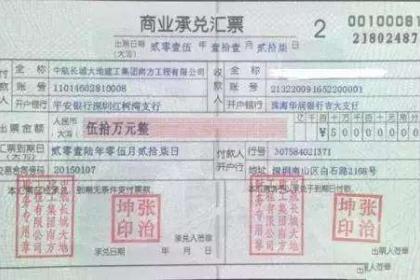

商业承兑汇票既可以由付款人签发,也可以由收款人签发。汇票根据承兑人的不同,商业汇票分为商业承兑汇票和银行承兑汇票。商业承兑汇票是指由付款人签发并承兑,或由收款人签发交由付款人承兑的汇票。 [2] 商业承兑汇票由银行以外的付款人承兑的票据。121-07-27 10:48:01

商业承兑汇票既可以由付款人签发,也可以由收款人签发。汇票根据承兑人的不同,商业汇票分为商业承兑汇票和银行承兑汇票。商业承兑汇票是指由付款人签发并承兑,或由收款人签发交由付款人承兑的汇票。 [2] 商业承兑汇票由银行以外的付款人承兑的票据。121-07-27 10:48:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-05-31 12:39:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-05-31 12:39:01 -

汇票到期,由贴现银行通过付款单位开户银行向付款单位办理清算,收回票款。[1] 到期,有以下几种情况① 如果付款单位有款足额支付票款,收款单位应于贴现银行收到票款后将应收票据在备查簿中注销。② 当付款单位存款不足无力支付 到期商业承兑汇票时,22-03-04 18:42:01

汇票到期,由贴现银行通过付款单位开户银行向付款单位办理清算,收回票款。[1] 到期,有以下几种情况① 如果付款单位有款足额支付票款,收款单位应于贴现银行收到票款后将应收票据在备查簿中注销。② 当付款单位存款不足无力支付 到期商业承兑汇票时,22-03-04 18:42:01 -

银行承兑汇票贴现优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,最大限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资19-07-24 11:46:01

银行承兑汇票贴现优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,最大限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资19-07-24 11:46:01 -

企业融资是中小企业发展重要的手段,而我国中小企业融资难一直是制约其发展的瓶颈。造成这种情况的原因是多方面的,其中一个重要因素是企业对中小企业融资工具知之甚少或利用不佳。目前,承兑汇票融资是众多企业融资比较好的一种方式,采用银行承兑汇票贴现融24-06-01 04:54:01

企业融资是中小企业发展重要的手段,而我国中小企业融资难一直是制约其发展的瓶颈。造成这种情况的原因是多方面的,其中一个重要因素是企业对中小企业融资工具知之甚少或利用不佳。目前,承兑汇票融资是众多企业融资比较好的一种方式,采用银行承兑汇票贴现融24-06-01 04:54:01 -

电子商业汇票是商业汇票的范畴,是电子化的商业汇票,电子商业承兑汇票具有交易效率高、风险低、管理方便等特点优点,以电子签名取代了实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。票据24-05-31 10:48:02

电子商业汇票是商业汇票的范畴,是电子化的商业汇票,电子商业承兑汇票具有交易效率高、风险低、管理方便等特点优点,以电子签名取代了实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。票据24-05-31 10:48:02 -

商业承兑汇票是商业汇票的一种。是指收款人开出经付款人承兑,或由付款人开出并承兑的汇票。使用汇票的单位必须是在商业银行开立账户的法人,要以合法的商品交易为基础,而且汇票经承兑后,承兑人(即付款人)便负有到期无条件支付票款的责任,同时汇票可以向21-07-27 11:00:01

商业承兑汇票是商业汇票的一种。是指收款人开出经付款人承兑,或由付款人开出并承兑的汇票。使用汇票的单位必须是在商业银行开立账户的法人,要以合法的商品交易为基础,而且汇票经承兑后,承兑人(即付款人)便负有到期无条件支付票款的责任,同时汇票可以向21-07-27 11:00:01