-

- 公司:

- 苏州乐元银行承兑贴现有限公司

-

- 联系:

- 刘经理

-

- 手机:

-

18862161696

-

- 地址:

- 苏州市城北西路1558号

本站共被浏览过 4034564 次

- 苏州承兑汇票贴现 162

- 苏州银行承兑汇票 326

- 苏州商业承兑汇票贴现 219

- 苏州乐元专业承兑汇票 115

- 苏州电子银行承兑汇票贴 330

- 苏州财务公司汇票贴现 238

- 电子承兑汇票多久到账3188阅读 2024-05-23 14:16:41

- 电子承兑汇票背书转让流程介绍2944阅读 2024-05-23 14:15:36

- 电子承兑汇票的办理指南如下2937阅读 2024-05-23 14:14:40

- 电子承兑汇票怎么办理流程2940阅读 2024-05-23 14:13:40

- 电子承兑如何接收3005阅读 2024-05-23 14:12:33

产品信息

您所在的位置:首页 > 详细信息

苏州银行承兑汇票,客户至上,用心服务

2025-08-04 10:27:01 2422次浏览

价 格:面议

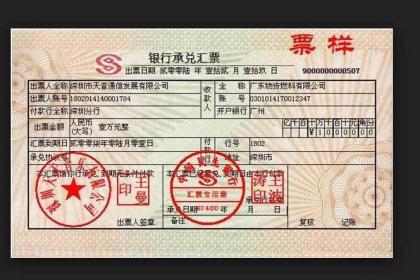

银行承兑汇票贴现中要注意的法律问题:对记载有“不得转让”、“委托收款”字样的票据进行贴现的由于银行取得该惁后无权主张票据权利,原则上应不予接受;

对于背书人记载 “委托收款”字样内容的票据,持票据人将票据向银行贴现的,由于持票人对于该票据并非享有票据权利,持票据人无权以该票据实施转让行为。若银行贴现接受该种票据,则可能造成银行的资金风险。因此,建议不予接受该种票据。

商业承兑汇票贴现是指持票人将未到期的商业承兑汇票转让给银行,银行在按贴现率扣除贴现利息后将余额票款付给持票人的一种授信业务。

商业汇票持有人在资金暂时不足的情况下,可以凭承兑的商业汇票向银行办理贴现,以提前取得货款。

商业承兑汇票贴现的优点:

1、利用自身信用完成货款结算,降低融资成本。

2、客户可以根据需要灵活签发商业承兑汇票,操作手续简便。

3、相对于银行承兑汇票,可以有效降低手续费支出。

4、有利于企业培植自身良好的商业信用。

所谓电子商业汇票(Electronic Commercial Draft)则是由出票人以数据电文形式制作的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据,与纸质商业汇票相比具有以数据电文形式签发、流转,并以电子签名取代实体签章的突出特点,其对于杜绝伪造、变造票据案件,降低企业结算成本、提升结算效率、控制融资风险具有十分重要的作用。

电子商业汇票具有性大大提升,期限延长,传递及保管成本大大降低,票据的支付结算效率大大提高,同时,资金融通的操作成本也将大幅降低等优势。

-

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:45:01

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:45:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:42:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:42:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:39:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:39:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:36:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:36:01 -

电子商业汇票是商业汇票的范畴,是电子化的商业汇票,电子商业承兑汇票具有交易效率高、风险低、管理方便等特点优点,以电子签名取代了实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。票据24-06-01 09:33:01

电子商业汇票是商业汇票的范畴,是电子化的商业汇票,电子商业承兑汇票具有交易效率高、风险低、管理方便等特点优点,以电子签名取代了实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。票据24-06-01 09:33:01 -

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:30:01

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:30:01 -

企业融资是中小企业发展重要的手段,而我国中小企业融资难一直是制约其发展的瓶颈。造成这种情况的原因是多方面的,其中一个重要因素是企业对中小企业融资工具知之甚少或利用不佳。目前,承兑汇票融资是众多企业融资比较好的一种方式,采用银行承兑汇票贴现融24-06-01 09:27:01

企业融资是中小企业发展重要的手段,而我国中小企业融资难一直是制约其发展的瓶颈。造成这种情况的原因是多方面的,其中一个重要因素是企业对中小企业融资工具知之甚少或利用不佳。目前,承兑汇票融资是众多企业融资比较好的一种方式,采用银行承兑汇票贴现融24-06-01 09:27:01 -

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。票据贴现计算公式分为两种情况,一种情况是不带息票24-06-01 09:24:01

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。票据贴现计算公式分为两种情况,一种情况是不带息票24-06-01 09:24:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:21:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:21:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:18:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:18:01 -

提示承兑特点和注意事项如下: 1、提示承兑是汇票中特有的票据行为。 2、商业承兑汇票可以由付款人签发并承兑,也可以由收款人签发交由付款人承兑。银行承兑汇票应由在银行开立存款帐户的存款人签发。 3、商业汇票可以在出票时向付款人提示承兑后24-06-01 09:15:01

提示承兑特点和注意事项如下: 1、提示承兑是汇票中特有的票据行为。 2、商业承兑汇票可以由付款人签发并承兑,也可以由收款人签发交由付款人承兑。银行承兑汇票应由在银行开立存款帐户的存款人签发。 3、商业汇票可以在出票时向付款人提示承兑后24-06-01 09:15:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:12:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:12:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:09:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 09:09:01 -

对于开票企业来说,利用开具商业承兑汇票背书给其供货的供应商,不仅可以延迟其向供应企业支付货款的时间,有效降低企业内部资金的流动性风险,还能节约商票承兑前资金使用的费用;同时,对于承兑人来说,以商业信誉购买商品,节约营运资金和资金成本,省去了24-06-01 09:06:01

对于开票企业来说,利用开具商业承兑汇票背书给其供货的供应商,不仅可以延迟其向供应企业支付货款的时间,有效降低企业内部资金的流动性风险,还能节约商票承兑前资金使用的费用;同时,对于承兑人来说,以商业信誉购买商品,节约营运资金和资金成本,省去了24-06-01 09:06:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:03:02

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 09:03:02 -

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:00:01

票据贴现平台是电子承兑汇票快速兑现的渠道,降低获取资金的成本,有助于缓解中小企业“融资难融资贵问题”,商票圈平台则是一家专业的供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,对接了24-06-01 09:00:01 -

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。票据贴现计算公式分为两种情况,一种情况是不带息票24-06-01 08:57:01

是专注供应链金融票据服务平台,致力于运用科技和系统的力量,链接核心企业的高评级信用和主流金融机构的充裕低成本资金,滴灌实体经济,缓解小微企业“融资难融资贵问题”,构建智慧型供应链金融生态系统。票据贴现计算公式分为两种情况,一种情况是不带息票24-06-01 08:57:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 08:54:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 08:54:01 -

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 08:51:01

票据贴现计算公式分为两种情况,一种情况是不带息票据贴现,另一种情况是带息票据的贴现,种的计算公式是:贴现利息=票据面值×贴现率×贴现期,第二种则是:贴现利息=票据到期值×贴现率×贴现天数÷360,通过这些计算公式,相信大家都知道如何计算啦,24-06-01 08:51:01 -

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 08:48:01

分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.73个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低 0.96个和9.24-06-01 08:48:01